Szanse rynkowe

Polska jest z wielu powodów atrakcyjnym rynkiem dla świadczonych przez nas obecnie oraz planowanych na przyszłość produktów i usług.

Niskie nasycenie usługami zintegrowanymi, w szczególności na obszarach nisko zurbanizowanych

Według raportu Komisji Europejskiej E-Communications Household Survey z czerwca 2014 roku nasycenie usługami zintegrowanymi (definiowanymi jako więcej niż jedna usługa w ramach oferty jednego operatora) w styczniu 2014 roku wynosiło w Polsce 21% podczas gdy w Unii Europejskiej sięgało 46%, a w Belgii i Holandii nawet 70%.

W związku z niskim nasyceniem usługami zintegrowanymi oraz słabą jakością usług stacjonarnego dostępu do Internetu oferowanych na terenach nisko zurbanizowanych, Grupa Cyfrowy Polsat ze swoja ofertą smartDOM ma szansę stać się wiodącym dostawcą wysokiej jakości usług zintegrowanych w Polsce.

Niski zasięg Internetu stacjonarnego szansą dla technologii mobilnych

Zgodnie z danymi opublikowanymi w raporcie UKE2, w 2014 roku dostęp do Internetu posiadało 90% gospodarstw domowych w Polsce, co przekłada się na wskaźnik penetracji społeczeństwa rzędu 31,6%. Jednocześnie jednak w swoim raporcie UKE, powołując się na Digital Agenda Scoreboard z czerwca 2014, ujawnia, iż penetracja usługami stacjonarnego Internetu w Polsce sięga zaledwie 18,4%, co jest najniższym pułapem pośród krajów Unii Europejskiej, w której przypadku średnia penetracja wynosi 30,9%, a dla wybranych krajów (Dania, Holandia) przekracza 40%.

Niski wskaźnik nasycenia polskiego rynku dostępem do stacjonarnego szerokopasmowego Internetu i postępujący rozwój technologii mobilnych sprawiają, że mobilna transmisja danych jest obecnie najszybciej rosnącym segmentem rynku telekomunikacyjnego.

Według szacunków PMR3, w 2015 roku w Polsce było około 13,8 miliona klientów Internetu szerokopasmowego, z czego 46% stanowili klienci Internetu mobilnego. Według prognoz PMR,

do 2020 roku liczba użytkowników korzystających z Internetu szerokopasmowego ma wzrosnąć o ok. 20% przy wzroście Internetu mobilnego na poziomie około 34%.

Głównymi motorami rozwoju Internetu mobilnego w perspektywie długoterminowej będą m.in.: wzrost prędkości przesyłu danych, rosnąca popularność urządzeń przenośnych (tj. laptopy, smartfony, tablety) i relatywnie niski koszt tworzenia infrastruktury bezprzewodowej obejmującej niskozurbanizowane tereny.

2 Źródło: UKE, Raport o stanie rynku telekomunikacyjnego w Polsce w 2014 roku

3 Rynek telekomunikacyjny w Polsce 2015, Prognozy rozwoju na lata 2015-20120, październik 2015

Rozwój rynku nowych technologii i urządzeń a wraz z nimi wzrost dostępu do treści audiowizualnych i ich konsumpcji

Wraz z ekspansją rynku nowych technologii, dynamicznie rośnie liczba posiadanych przez konsumentów urządzeń mobilnych: laptopów, tabletów i smartfonów czy też odbiorników telewizyjnych typu Smart TV. Powoduje to dynamiczny wzrost dostępu do materiałów wideo, a co za tym idzie również wzrostu ich oglądalności.

Według Ericsson Mobility Report wideo jest największym i najszybciej rozwijającym się segmentem mobilnej transmisji danych. Oczekuje się, że do 2021 roku zużycie danych wiążące się z oglądaniem wideo będzie rosło średniorocznie o 55% sięgając w 2021 roku około 70% całego ruchu danych mobilnych.

Konsumenci oczekują od dostawców możliwości oglądania telewizji na każdym posiadanym ekranie, w dowolnym miejscu i czasie. W tej grupie widzimy perspektywiczny segment odbiorców nie tylko usług telewizyjnych, ale też możliwości monetyzacji produkowanego przez nas kontentu. Jednocześnie wspomniany trend przekładał się będzie na wzmożony popyt ze strony naszych klientów na usługi transmisji danych na urządzeniach mobilnych, co wiązało się będzie z rosnącym strumieniem przychodów ze sprzedaży tych usług dla naszych klientów.

Wzrost popularności smartfonów

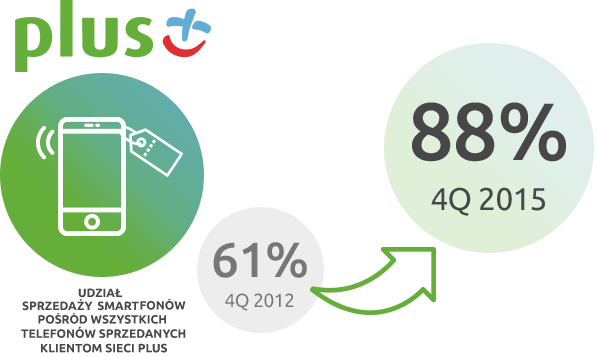

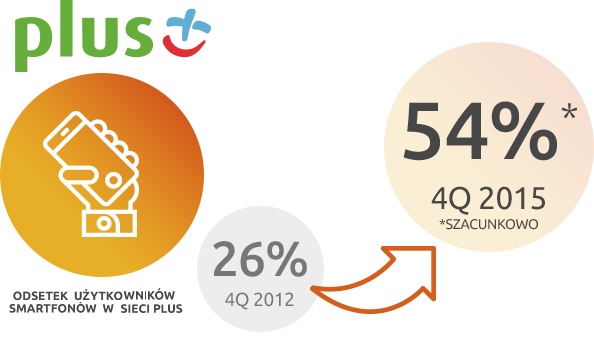

Powszechnym trendem w zakresie rynku telefonii mobilnej jest zastępowanie tradycyjnych modeli telefonów, użytkowanych głównie z myślą o komunikacji głosowej, przez smartfony projektowane pod kątem komunikacji przy użyciu transmisji danych. Według danych własnych, udział sprzedaży smartfonów pośród wszystkich telefonów sprzedanych klientom sieci Plus wzrósł z 61% w czwartym kwartale 2012 roku do 88% w czwartym kwartale 2015 roku, przez co odsetek użytkowników smartfonów w sieci Plus wzrósł z 26% na koniec 2012 roku do 54% szacowanych na koniec 2015 roku. Jednocześnie, według prognoz emarketer.com z grudnia 2014 roku, liczba smartfonów użytkowanych w Polsce wzrośnie pomiędzy 2014 a 2018 rokiem

o około 64% (z 12,7 miliona do 20,8 miliona sztuk). Stały wzrost popularności smartfonów wraz ze wzrostem ich zaawansowania technologicznego będzie powodował rosnący popyt

na pakiety mobilnej transmisji danych kupowane przez użytkowników naszej sieci, co z kolei powinno pozytywnie przekładać się na poziom ARPU generowanego przez naszych klientów.

Rozwój rynku reklamy w Polsce

Popyt na emisję reklam uzależniony jest w dużym stopniu od ogólnych warunków gospodarczych. Dom mediowy ZenithOptimedia przewiduje, że w 2016 roku całkowite wydatki netto

na reklamę telewizyjną odnotują wzrost na poziomie 2,6%. Zważywszy na to, że telewizja jest bardzo efektywnym medium reklamowym i biorąc pod uwagę relatywnie niski poziom wydatków na reklamę w Polsce na mieszkańca i jako odsetek PKB w porównaniu do innych rynków europejskich, wierzymy, że rynek reklamy telewizyjnej w Polsce wciąż charakteryzuje się dużym potencjałem wzrostu w perspektywie długoterminowej. Warto zaznaczyć, iż pomimo wzrostu znaczenia nowych mediów, szacuje się, że telewizja wciąż będzie atrakcyjną i popularną formą spędzania czasu, głównie dzięki nowym możliwościom technicznym, takim jak m.in. coraz większa oferta kanałów nadawanych w HD, VOD oraz dzięki rosnącej liczbie odbiorników z dostępem do Internetu.

Dynamiczny wzrost odnotowuje rynek reklamy internetowej, którego wydatki na reklamę w 9 miesiącach 2015 roku według badania IAB AdEx wzrosły rok do roku o 17,1% i wyniosły

2,2 mld zł, natomiast wydatki segmentu reklamy wideo, z którego bezpośrednio pochodzą nasze wpływy, wzrosły o 24% i stanowiły 8% całkowitych wydatków reklamy internetowej (wzrost

o 1 pp. w stosunku do 2014 roku). Według prognoz PwC (Global entertainment and media outlook: 2014–2019) średni wzrost wydatków na reklamę wideo online w latach 2014-2019

w Polsce wyniesie 19,5%. Uważamy, że dzięki pozycji lidera rynku wideo online (poprzez telewizję internetową IPLA) możemy stać się beneficjentem wzrostu tego perspektywicznego segmentu rynku reklamy.

Rosnące znaczenie kanałów tematycznych

Głównym trendem na polskim rynku telewizyjnym w ciągu ostatnich kilku lat jest rosnące znaczenie kanałów tematycznych. Kanały tematyczne to kanały telewizyjne rozpowszechniane głównie drogą kablowo-satelitarną (płatną) oraz naziemną poprzez multipleksy (bezpłatną) specjalizujące się w sprofilowanych treściach, takich jak np. programy dla dzieci, filmy, sport, styl życia, informacje lub pogoda. Segment kanałów tematycznych w 2015 roku osiągnął 47,4% udziału w oglądalności w porównaniu do 46,7% w 2014 roku (NAM, wszyscy 16-49, cała doba, wszystkie stacje z wyłączeniem kanałów: Polsat, TVP1, TVP2, TVN, TV4, TV Puls, TVN7). Nadawcy, którzy mają dostęp do kanałów tematycznych oraz zintegrowanych platform medialnych (tak jak Grupa Cyfrowy Polsat) mogą potencjalnie skorzystać na kanałach niszowych poprzez sprofilowane, a przez to bardziej efektywne w dotarciu do konsumenta reklamy.

Główne trendy rynkowe

Głównymi tendencjami, które, zgodnie z naszą wiedzą, mogą mieć znaczący wpływ na perspektywy rozwoju, przychody i rentowność Grupy Polsat w najbliższej przyszłości są:

- dynamiczny rozwój nielinearnych treści wideo, dostarczanych przez serwisy VOD i OTT,

- wzrost sprzedaży smartTV - telewizorów z dostępem do Internetu,

- rozwój oferty programowej naziemnej telewizji cyfrowej,

- pakietyzacja usług polegająca na łączeniu ofert usług medialnych i telekomunikacyjnych, a także usług spoza branży, np. sprzedaż energii elektrycznej czy produktów finansowych

i bankowych, - rozwój rynku transmisji danych, zarówno w segmencie ofert stacjonarnych, jak i mobilnych, wyrażający się wzrostem liczby użytkowników usług transmisji danych,

- stopniowy wzrost penetracji smartfonami wśród klientów i użytkowników sieci mobilnych,

- rosnące zapotrzebowanie na transmisję danych i szybkie łącza internetowe, wynikające z rosnącej złożoności usług świadczonych w oparciu o transmisję danych,

- rosnąca liczba klientów i użytkowników urządzeń mobilnych, wynikająca między innymi ze stopniowej substytucji usług stacjonarnych usługami mobilnymi, jak również popularyzacji rozwiązań typu machine-to-machine,

- presja na przychody z tradycyjnych mobilnych usług telekomunikacyjnych, wynikająca z wysokiej konkurencyjności rynku mobilnego, jak również wypierania tradycyjnych mobilnych usług telekomunikacyjnych przez komunikację z użyciem transmisji danych,

- presja na przychody z usług roamingowych, wynikająca z kolejnego etapu regulacji stawek roamingowych na terenie Unii Europejskiej,

- kontynuowane ożywienie na rynku reklamy telewizyjnej,

- dalsza fragmentaryzacja rynku telewizyjnego (rosnący udział kanałów tematycznych w oglądalności i przychodach z reklamy) oraz,

- wzrost wydatków na reklamę wideo w Internecie.